Global HY bedre enn aksjer?

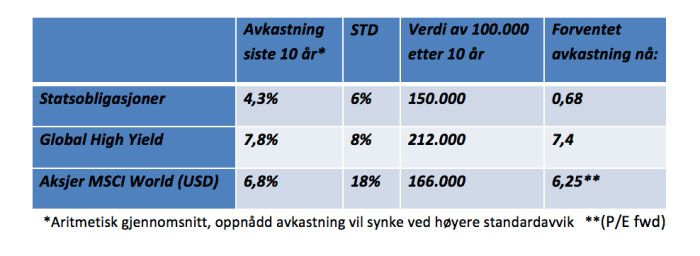

Nå handles aksjer til en PE på vel 20. (P/E FWD: 16) Det gir en forventet fremtidig avkastning på 5-6,25%

Globale High Yield obligasjoner gir i dag høyere forventet avkastning med løpende Yield på 7,4%. Samtidig er risikoen lavere målt som standardavvik hvor MSCI World nå har STD på 16, mens High Yield har ca. 8.

Statsobligasjoners avkastning nå: 0,68%

Historien med god avkastning som følge av kursgevinster ved rentefall kan ikke gjenta seg. Her er utfallsrommet ikke normalfordelt og tap ved en renteoppgang kan gi større negativ avkastning de neste 10 år enn det er mulig å få positiv avkastning.

Aksjers forventede avkastning: 6,25%

Avkastningen har vært svak i 10 års perspektiv som følge av finanskrisen. Kursene er de siste år drevet opp som følge av at utbytter er relativt mer attraktivt enn lave bankrenter. Utbytter er nå høyere enn sikre renter og bidrar til et høyt PE-nivå. Kursstigningen skyldes multippelekspansjon mer enn inntektsøkning. Selskapene i SP500`s samlede overskudd utgjør en svært høy andel av BNP sett i historisk perspektiv. Det begrenser selskapenes muligheter for å øke inntjeningen fremover.

Man må kunne si at analytikerne og investorene er særdeles positive når børsen handles til en så høy PE. Særlig har de mest populære aksjene som Facebook, Amazon, Netflix og Google i dag svært høye multipler.

High Yield, løpende rente: 7,3%

Løpende rente bør korrigeres med forventet tap på noen obligasjoner, men vil uansett være høyt. Her er analytikerne og investorene skeptisk. HY-rentene har steget og kredittspeadene mot statsobligasjoner har gått ut de siste årene. Dette viser at renteanalytikerne ser økt konkursrisiko i mange av de samme selskapene som aksjeanalytikerne er villig til å handle på høye PE-multipler. Aksjeinvestorene ser en lys fremtid, mens obligasjonsinvestorene ser økt konkursrisiko og tapspotensiale. Hvem skal man lytte til: Positive aksjeinvestorer eller skeptiske obligasjonsinvestorer? Ofte er skeptikernes analyser mer grundige enn optimistenes analyser.

En del HY obligasjoner er naturlig nok i bransjer hvor også aksjeinvestorene er skeptisk, eksempelvis energiobligasjoner/aksjer. Det er likevel et signal om en ubalanse mellom aksjer og High Yield som kan hensynstas i investeringsbeslutninger og konstruksjon av porteføljer. Mye kan tyde på at aksjeinvestorene er for optimistisk. Da kan High Yield gi relativt god avkastning om aksjer faller.

Gabler Investment Consulting anbefaler globale High Yield obligasjoner fremfor norske. I Norge er risikoen for høy og knyttet til oil-service. Risikospredningen større for globale High Yield-fond selv om amerikanske skiferoljeobligasjoner utgjør en andel av indeksen. Segmentet er også ulikt priset. Den «beste» delen av markedet har relativt lave kreditsreader, mens obligasjoner med lavere kredittkvalitet har høy spread. God risikospredning og streng seleksjon av forvalter er særdeles viktig. Det er store forskjeller i kvaliteten mellom de ulike fondene/forvaltnerne innenfor High Yield-segmentet.

Skatt

En kompliserende faktor er skatt. For private aksjeselskaper kan aksjefondsinvesteringer være fritatt for gevinstbeskatning etter fritaksmodellen, mens avkastning for obligasjoner blir skattepliktig. Her må de ulike skatteposisjoner vurderes. For stiftelser og andre skattefrie investorer er det ikke et relevant tema.

Porteføljekonstruksjon

Tradisjonelt har High Yield vært betraktet som en del av obligasjonsporteføljen og skal bidra til å øke avkastningen på obligasjoner. High Yield er imidlertid en hybrid mellom statsobligasjoner og aksjer hvor meravkastningen kommer fra selskapsspesifikk risiko på samme måte som for aksjer. Når forventet avkastning nå er høyere enn forventet aksjeavkasting, kan man endre innfallsvinkel til High Yield: Nå kan man i større grad betrakte aktivaklassen som en del av aksjedelen i en portefølje.

High Yield obligasjoner faller gjerne når aksjer faller slik vi så for norske oljeaksjer og oljeobligasjoner i vinter som følge av økt risiko for mislighold av obligasjonsgjelden. Fallet utgjør gjerne 1/3 av aksjefallet. Risikoen for store fall er derfor lavere, samtidig som forventet avkastning er bedre.

Dersom aksjemarkedet går godt fremover, vil det sannsynligvis skyldes bedre faktisk eller forventet inntjening i selskapene. Multippelekspansjonen vil neppe fortsette. Da er det grunn til å tro at konkursrisikoen reduseres og kredittspreadene i High Yield går inn. Spreadinngang kan gi kursgevinst i tillegg til den forventede renten på 7,3. Selv om kalkulerte tap i obligasjonene tas med, vil forventet avkastning være høy.

En måte å redusere aksjerisikoen for en investor kan derfor være å allokere en del aksjemidler til globale High Yield- obligasjoner i form av fond. Avkastningsforventningen er for tiden like god som for aksjer, og risikoen lavere. Ole Brumm ville likt situasjonen: Ja, takk, begge deler er et uttrykk som er dekkende.

Kontakter

Ernst HagenSeniorkonsulent

Tel:+47 932 26 377ernst.hagen@gabler.noBilder

Om Gabler

Gabler leverer resultater og skaper muligheter gjennom vår kompetanse innen pensjon, investering og forsikring.

Gabler er en kompetansebedrift innen områdene pensjon, investeringer og forsikring. Våre kunder består av rundt 65 pensjonskasser, flere av Norges største finansinstitusjoner og virksomheter, kommuner og energiselskaper, stiftelser og investeringsselskaper. Fra starten i 1988 har vi vokst til over 120 ansatte, har over 200 millioner kroner i omsetning og leverer gode resultater for både kunde og eiere.

Følg pressemeldinger fra Gabler

Registrer deg med din e-postadresse under for å få de nyeste sakene fra Gabler på e-post fortløpende. Du kan melde deg av når som helst.

Siste pressemeldinger fra Gabler

Trym Riksen ansatt som Head of Portfolio Management i Gabler20.5.2020 15:25:51 CEST | Pressemelding

Trym Riksen er ansatt som leder for porteføljeforvaltning i Gabler Investments. Han har omfattende erfaring fra finans og porteføljeforvaltning, og kommer fra Formuesforvaltning hvor han har hatt et bredt ansvarsfelt. Riksen er utdannet siviløkonom fra Norges Handelshøyskole. Tidligere har han vært sjefstrateg og investeringsdirektør i DNB, og aksje- og hedgefondsforvalter i Storebrand. Han tiltrer 1. september. – Vi er svært glade for at Trym begynner hos oss. Han har en svært relevant bakgrunn og vil styrke Gablers allerede sterke rådgivingsteam for både institusjonelle kunder og privat formuesforvaltning, sier Tor Sydnes, konserndirektør Investments i Gabler. – Gabler er et unikt selskap i norsk sammenheng innenfor uavhengig rådgivning. Det er et selskap som inngir tillit, en egenskap som er så viktig innenfor denne bransjen. Jeg er veldig glad for at denne muligheten åpnet seg, sier Trym Riksen, nyansatt leder for porteføljeforvaltning i Gabler. Kontaktinformasjon Gabler: Tor Sydne

Gabler med ny eier og nordiske ambisjoner24.8.2019 09:00:00 CEST | Pressemelding

Oslo, 23. august 2019: Gabler får ny eier og blir med dette en enda sterkere aktør i det norske markedet for pensjon, investering og forsikring.

2017 var fantastisk, men hva med 2018?14.2.2018 07:40:19 CET | Aktuelt

Våre investeringskunder oppnådde svært god avkastning i 2017, på grunn av eksklusiv tilgang til noen av verdens beste forvaltere.

Aksel Bjerkvik er ny konsernsjef i Gabler AS20.9.2017 14:44:20 CEST | Pressemelding

Bjerkvik kommer fra stillingen som finansdirektør i Gabler og tar over etter Olav Rune Øverland.

Gabler AS kjøper R&Q Triton AS30.6.2017 14:12:17 CEST | Pressemelding

Vi meddeler at Gabler AS kjøper R&Q Triton AS. Det nye selskapet skal hete Gabler Triton AS, og overtakelsen fant sted pr. 28. juni.

I vårt presserom finner du alle våre siste pressemeldinger, kontaktpersoner, bilder, dokumenter og annen relevant informasjon om oss.

Besøk vårt presserom